|

Исследовав результаты финансовой деятельности и направлений полученной прибыли, используют в качестве исходной информации Форму №2 "Отчет о прибылях и убытках", проводится анализ структуры прибыли предприятия.

Основной целью проведения комплексной оценки деятельности предприятия при помощи модели Альтмана является заключение о наличии (отсутствии) признаков фиктивного и/или преднамеренного банкротства, т.е. обоснование наличия (отсутствия) неправомерных действий организации в отношении обязательств. Прогнозирование вероятности банкротства может быть осуществлено путем использования экономико-статистических факторных моделей:

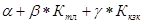

1. Двухфакторная модель:

Z =  (1) (1)

где Z - показатель, характеризующий вероятность банкротства;

Ктл - коэффициент текущей ликвидности;

Ккзк - коэффициент концентрации заемного капитала;

. .

Если Z < 0, то вероятность банкротства предприятия невелика.

Если Z > 0, то существует высокая вероятность банкротства.

. Пятифакторная модель Альтмана:

Z = 0,717*х1 + 0,847*х2 + 3,107*х3 + 0,42*х4 + 0,995*х5 (2)

где Z - интегральный показатель уровня угрозы банкротства;

х1 - коэффициент обеспеченности собственными средствами;

х2 - экономическая рентабельность;

х3 - уровень доходности используемого капитала;

х4 - отношения суммы собственного капитала к заемному;

х5 - ресурсоотдача капитала.

Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале (табл.1).

Таблица 1 - Оценочная шкала для модели Альтмана |

Значение показателя "Z" |

Вероятность банкротства | |

Z <1.23 |

Очень высокая | |

Z >1.23 |

Очень низкая |

В финансовом менеджменте «модель Альтмана» является одним из наиболее распространенных методов интегральной оценки угрозы банкротства.

Таким образом, исследование финансовой отчетности выступает как инструмент для выявления проблем управления финансово-хозяйственной деятельностью, для выбора направлений инвестирования капитала и прогнозирования отдельных показателей.

Оценивая финансовое состояние предприятия, возможно установить зачатки кризиса на самых ранних этапах развития. Банкротство является кризисным состоянием и его преодоление требует специальных методов финансового управления. В России процедуры банкротства регламентируются Федеральным законом Российской Федерации от 26 октября 2003 г. №127-ФЗ «О несостоятельности (банкротстве)». В самом законе несостоятельность (банкротство) трактуется как признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Таким образом, результаты диагностики финансового состояния являются той базой, на которой строится экономическая стратегия предприятия, разрабатывается комплекс предложений, направленных на улучшение финансового состояния предприятия в условиях антикризисного управления. В процессе изучения влияния факторов внешней и внутренней среды на результативность осуществления финансовой деятельности организации выявляются особенности и возможные направления ее развития в перспективном периоде. Главная цель финансовой деятельности сводится к одной стратегической задаче - увеличению активов предприятия. Для этого оно должно постоянно поддерживать платежеспособность и рентабельность, а также оптимальную структуру актива и пассива баланса.

В целом же, система методов диагностики банкротства и принятия управленческих решений в условиях угрозы банкротства, предназначена не только для предприятий, где кризис очевиден и необходимо принимать неотложные меры по стабилизации, но и для всех предприятий, работающих в рыночных условиях, поскольку ее особенности таковы, что позволяют выявить на ранней стадии и устранить негативные факторы развития предприятия, наметить пути их устранения.

Перейти на страницу: 1 2 3 4 5 6 |